インボイス制度とは? わかりやすくご説明します!④ インボイス登録するかどうかの判定①

2023/10/03

こんにちは。

田中智之税理士事務所、事務所スタッフの奥田です。

インボイス制度、10/1より始まりましたね!

皆様、インボイスの制度への対応はお済でしょうか?

免税事業者から課税事業者となりインボイス登録された事業者様、

少し様子を見られている事業者様、

両事業者様に共通していることは、導入後の影響が不透明な部分も多いので、不安なと思いをされていることだと思います。

このブログを通じて、インボイスのことをもっとお伝えして、すこしでもそのご不安を解消出来たら・・・と思っております。

第1回目でインボイス制度の主役の税金は消費税であること、

第2回目でインボイス制度で主役の税金である消費税の仕組みと、仕入税額控除という2重課税を防ぐための方法がとても深くかかわりがあること、

第3回目でインボイスとは何かをお伝えしました。

第4回目である今回は、インボイス登録するかの判定基準をわかりやすくご説明したいと思います。

インボイスを発行するためには課税事業者で、

インボイス登録事業者になる必要があります。

インボイス登録事業者(課税事業者)になるということは、消費税の納付が発生します。

インボイスを発行することで、販売先が仕入税額控除が可能になります。

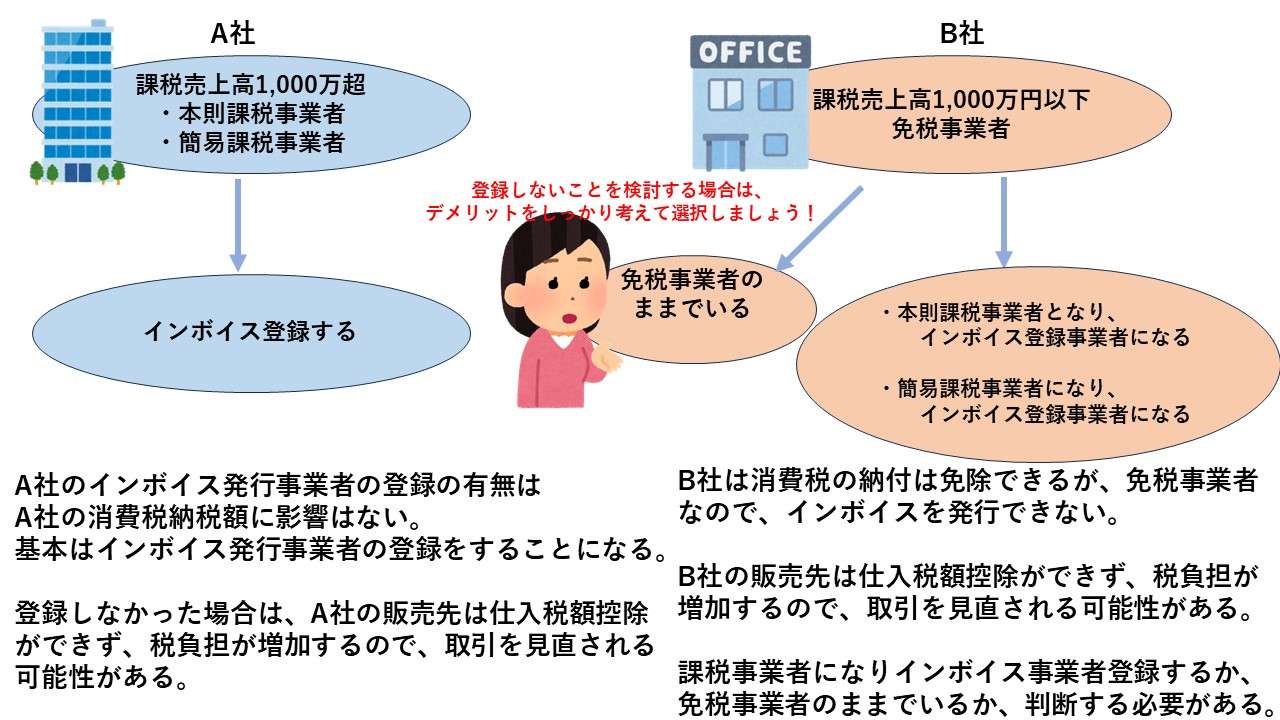

インボイス登録事業者になり、インボイス発行するか否かの判断としては・・・

課税事業者は、もともと消費税を納付しているため、自社がインボイスに登録するか否かは自社の消費税納付額には影響を及ぼしませんが、インボイス登録事業者にならないと、販売先にインボイスを発行できないため、販売先が仕入税額控除ができず、販売先の消費税の負担が増加するため、取引関係を見直される可能性があります。

免税事業者の場合は、インボイスを発行するためには、課税事業者になり、インボイス登録事業者になる必要があります。

課税事業者になるということは、消費税の納税が発生します。

インボイス登録事業者にならず、免税事業者のままでいるという選択肢もありますが、インボイス登録事業者にならないと、販売先にインボイスを発行できないため、仕入税額控除ができず、販売先の消費税の負担が増加するため、取引関係を見直される可能性があります。

次回は、インボイスの事業者登録をするかしないかに判定基準と、しない場合にどのようなデメリットがあるのか少し深く掘り下げたいと思います!

奈良県天理市の田中智之税理士事務所では、皆様のご相談を随時お受付しております。

田中智之税理士事務所

電話番号

0743-68-3522

所在地

〒632-0084

奈良県天理市嘉幡町388番地

営業時間

8:30~17:30

定休日

土日祝日

※土日や時間外の対応もしています。お気軽にご相談ください。